Sebagaimana diamanatkan oleh Undang-Undang Nomor 28 tahun 2009 maka pajak PBB sektor Perdesaan dan Perkotaan (PBB-P2) akan dialihkan menjadi pajak daerah dan akan dilaksanakan oleh penerintah Kabupaten/Kota selambat-lambatnya mulai 1 Januari 2014. Untuk itu setiap Kabupaten/Kota sudah mulai menyiapkan segala sesuatunya sesuai dengan arahan yang dituangkan dalam Peraturan Bersama Menteri Keuangan Nomor Negeri Nomor 213/PMK.07/2010 dan Menteri Dalam Negeri Nomor 58 Tahun 2010. Dalam peraturan tersebut setiap daerah diminta menyiapkan:

- Sarana dan prasarana pendukung,

- Struktur organisasi dan tata kerja,

- Peraturan Daerah, Peraturan Kepala Daerah dan SOP,

- Kerjasama dengan pihak-pihak terkait, dan

- Pembukaan rekening penerimaan PBB P2 pada bank yang sehat.

Cara pengelolaan PBB P2 ini tentunya berbeda dibandingkan dengan BPHTB yang sudah dikelola sebelumnya oleh Pemda Kabupaten/Kota. Perbedaan ini antara lain terletak pada sistem pemungutan pajaknya. Pengelolaan pemungutan BPHTB lebih mengarah pada Self Assessment System dimana otoritas pajak memberikan kewenangan sepenuhnya kepada Wajib Pajak untuk menuntukan sendiri besarnya Pajak yang terutang. Pemberian wewenang tersebut antara lain berupa:

- Wewenang untuk menentukan besarnya pajak terutang ada pada Wajib Pajak itu sendiri,

- Wajib Pajak Aktif, mulai dari menghitung, menyetor, dan melaporkan sendiri pajak yang terutang,

- Fiskus tidak ikut campur dan hanya mengawasi.

Sedangkan untuk PBB P2 pengelolaannya lebih cenderung pada Official Assessment System dimana fiskus diberikan wewenang untuk menuntukan besarnya pajak yang terhutang. Pemberian wewenang tersebut antara lain berupa:

- Wewenang untuk menentukan besarnya pajak terutang,

- Wajib Pajak lebih bersifat pasif kecuali dalam hal melaporkan objek pajak yang dimiliki,

- Utang pajak timbul setelah dikeluarkan surat ketetapan pajak oleh fiskus.

Untuk BPHTB fiskus lebih menunggu terjadinya pembayaran dan mengawasinya, sedangkan untuk PBB P2 fiskus harus menetapkan terlebih dahulu besar pajaknya atas objek pajak yang dimiliki/ dikuasai/ dimanfaatkan oleh Wajib Pajak. Nah permasalahannya sekarang, bagaimana mengelola ketetapan PBB P2 tersebut.

Menurut UU Nomor 28 Tahun 2009, objek PBB P2 adalah:

- Bumi dan/ atau,

- Bangunan

Yang dimiliki, dikuasai dan/ atau dimanfaatkan oleh orang pribadi atau badan. Kecuali kawasan yang digunakan untuk kegiatan usaha perkebunan, perhutanan dan pertambangan (P3).

Salah satu prasyarat penting yang harus dipenuhi oleh Pemda kabupaten/Kota untuk mengelola PBB P2 adalah memiliki Perda PBB P2 dan Peraturan Pendukungnya. Karena dengan berlakunya UU Nomor 28 Tahun 2009, maka menurut pasal 180 ayat 5 UU Nomor 12 Tahun 1985 sebagaimana telah diubah dengan UU Nomor 12 Tahun 1994 dinyatakan tidak berlaku lagi, sehingga otomatis seluruh peraturan pendukung yang selama ini digunakan dan mengacu pada UU 12 Tahun 1985 juga tidak bisa digunakan lagi.

Perlu diketahui bahwa terdapat sedikit perbedaan cara perhitungan ketetapan PBB P2. Ketetapan PBB P2 saat ini dihitung menggunakan rumus sebagai berikut:

Dalam hal ini tarif maksimum adalah 0,3% (dimana tarif efektif yang lama adalah 0,1% dan 0,2%) dan NJOPTKP dapat ditetapkan minimal 10 juta rupiah. Dari ketiga variabel penentu ketetapan PBB P2 tesebut ada 2 yaitu tarif dan NJOPTKP yang besarannya harus diatur dalam Perda. Artinya penentuan kedua variabel ini harus dibicarakan dengan pihak legislatif dalam hal ini DPRD. Sedangkan variabel yang dapat murni dikelola oleh Pemda adalah dalam hal menentukan NJOP.

- Perda PBB P2 perlu dibahas dan disahkan oleh DPRD,

- Perda kemudian disampaikan ke Provinsi untuk dilakukan review, dan kemudian

- Perda tersebut dimintakan persetujuan ke Menteri Keuangan cq. Menteri Dalam Negeri,

- Membuat surat pemberitahuan ke Menkeu cq. Mendagri tentang permintaan pendaerahan PBB P2 paling lambat 31 Juni sebelum tahun pengalihan.

Ada 2 hal yang perlu diperhatikan dalam penyusunan Perda yaitu:

- Penentuan tarif max 0,3%, dan

- Penentuan NJOPTKP min Rp. 10 juta.

Khusus dalam hal penentuan tarif pajak perlu mendapat perhatian dan kajian mendalam, karena hal ini sangat menyangkut pada jumlah pokok ketetapan yang akan dihasilkan dan besarnya pajak terhutang yang akan dibebankan kepada masyarakat.

Salah satu contoh simulasi dapat dilihat pada gambar di atas. paling tidak ada 2 variabel yang perlu diperhatikan dalam melakukan simulasi/ kajian besaran tarif yang akan diterapkan yaitu jumlah SPPT dan jumlah pokok ketetapan per buku ketetapan. Sebagai contoh untuk Kabupaten Padang Panjang jumlah SPPT buku 1,2,3 adalah sebanyak 99,5% dan jumlah ketetapannya adalah 67% dari total ketetapan. Perlu diketahui bahwa ketetapan PBB P2 pada buku 1,2,3 adalah dari nol sampai 2 juta rupiah. Dan pada umumnya tarif efektif PBB P2 yang lama untuk buku 1,2,3 ini adalah sebesar 0,1%. Artinya 99,5% wajib pajak PBB P2 yang berada di Kabupaten Padang Panjang berada di buku 1,2,3 dan awalnya dikenakan tarif 0,1%. Sedangkan sisanya hanya 0,5% yang awalnya dikenakan tarif efektif sebesar 0,2%.

Untuk itu perlu diperhatikan dilakukan kajian mendalam bila ada Pemda yang akan merubah struktur tarif tersebut kearah yang lebih tinggi atau bahkan menerapkan tarif maksimal 0,3%. Bila demikian maka 99,5% masyarakat di wilayah tersebut akan mengalami kenaikan ketetapan PBB P2 sebesar 3 kali lipat dibandingkan tahun sebelumnya.

Sehubungan dengan tidak dapat digunakannya lagi peraturan-peraturan pendukung PBB P2 yang selama ini ada maka untuk itu Pemda Kabupaten/Kota apabila tetap akan menggunakan sistem pemungutan PBB P2 yang sama seperti yang dilakukan oleh DJP selama ini maka harus melakukan replikasi ulang terhadap beberapa beraturan pendukung tersebut. Beberapa peraturan pendukung yang perlu direplikasi antara lain:

- Klasifikasi NJOP (Klas tanah dan bangunan): KMK-523/KMK.04/1998 jo PMK-150/PMK.03/2010,

- Tata cara pendaftaran, pendataan dan penilaian objek dan subjek pajak PBB P2: KEP-533/PJ/2000 jo KEP-115/PJ/2002,

- Tata cara penerbitan SPPT: PER-34/PJ/2008,

- Tata cara pengajuan keberatan: PER-25/PJ/2009 jo PER-16/PJ/2010,

- Tata cara pengajuan banding: KEP-635/PJ/2001,

- Tata cara pengurangan: PMK-110/PMK.03/2009 jp PER-46/PJ/2009,

- Tata cara pengurangan sanksi administrasi: PER-6/PJ/2008 jo PER-18/PJ/2010,

- Tata cara pembatalan SPPT, SKP, STP PBB yang tidak benar: PER-56/PJ/2009 jo PER-17/PJ/2010 dan PMK-111/PMK.03/2009,

- Tata cara penagihan dengan surat paksa dan pelaksanaan penagihan seketika sekaligus: PMK24/PMK.03/2008 jo PMK-85/PMK.03/2010,

- Tata cara pemblokiran dan penyitaan harta kekayaan utk kepentingan penagihan: KEP-563/KMK.04/2000,

- Tata cara penghapusan piutang pajak: KMK-335/KMK.04/1996, KEP-45/PJ.6/1996 jo KEP-13/PJ.6/1999, KMK-505/KMK.04/2000 jo KMK-539/KMK03/2002,

- Tata cara penerbitan STP dan penagihan PBB P2: KEP-503/PJ/2000,

- Tata cara pengembalian kelebihan pembayaran PBB P2: PMK-05/PMK.03/2005 jo PMK-66/PMK.03/2005, SKB KEP-26/A/51/0591 dan KEP-752/PJ.6/1991 ,

- Tata cara pembayaran, penyetoran, angsuran dan penundaan pembayaran pajak: KEP-47/PJ/2003, PER-58/ PJ/2009,

- Tata cara pembetulan dan pembatalan: PER-37/PJ/2008,

- Tata cara pelayanan PBB P2: SE-19/PJ6/1994.

Variabel ke 3 yang perlu dikelola untuk menentukan besarnya ketetapan PBB P2 adalah NJOP. Wewenang penentuan NJOP menurut UU Nomor 28 tahun 2009 pasal 79 ayat 3 berada di Kepala Daerah. Penentuan besarnya NJOP tanah dan bangunan dilakukan melalui Pendataan dan Penilaian objek pajak. Yang dimaksud dengan kegiatan pendataan PBB adalah semua kegiatan untuk memperoleh, mengumpulkan, melengkapi dan menatausahakan data Obyek (OP) dan Subyek (SP) Pajak PBB. Pendataan OP dan SP ini dilakukan menggunakan SPOP dan LPOP yang nantinya dituangkan dalam peta.

Nah setelah OP diketahui siapa pemiliknya, apa karakteristiknya dan dimana lokasinya maka kemudian perlu ditentukan berapa nilainya melalui kegiatan Penilaian OP agar dapat dihitung berapa ketetapan PBB P2 nya. Untuk menentukan nilai OP tentunya diperlukan metode dan cara menulainya. Metode penilaian yang digunakan pada umumnya ada 3:

- Pendekatan data pasar, umumnya digunakan untuk menentukan nilai tanah,

- Pendekatan biaya, umumnya digunakan untuk menentukan nilai bangunan, dan

- pendekatan pendapatan.

Karena objek pajak yang dikelola sangat banyak dan tidak mungkin dinilai satu persatu maka diperlukan adanya penilaian secara massal menggunakan metode tersebut yang digenerate oleh program komputer yang disebut CAV (computer assisted valuation). Namanya juga dilakukan secara massal pasti akan terjadi deviasi disana khususnya untuk OP yang memiliki karakteristik berbeda dibandingkan dengan lainnya, maka tetap diperlukan penilaian individual untuk mengakomodasi bila ada OP yang berdasarkan hasil penilaian massal ternyata tidak sesuai dengan nilai pasar wajarnya.

Hasil penilaian tanah adalah berupa NIR (nilai indikasi rata-rata) dan hasil penilaian bangunan berupa nilai bangunan. Sebelum menjadi NJOP kedua nilai tersebut harus dimasukkan dalam klasifikasi terlebih dahulu. Setelah diklasifikasikan dan dikombinasikan dengan hasil pendataan (NJOP = NJOP tanah x luas tanah + NJOP bangunan x luas bangunan) maka dihasilkanlah NJOP tanah dan bangunan. Dengan demikian variabel NJOP akhirnya dapat diproduksi.

Langkah terakhir adalah memasukkan ke 3 variabel tersebut (tarif, NJOP dan NJOPTKP) kedalam rumus dan akhirnya ketetapan PBB P2 yang tertuang dalam SPPT PBB dapat diproduksi.

Aturan Klasifikasi NJOP

- Sektor yg diklasifikasikan adl sektor P2,

- Klas NJOP bumi ada 100 klas,

- Klas NJOP bangunan ada 40 klas,

- Dalam hal nilai jual bumi/ bangunan utk OP PBB P2 lebih besar dari nilai jual tertinggi klasifikasi NJOP bumi/ bangunan yg tercantum dlm ketentuan ini maka nilai jual bumi/ bangunan tersebut ditetapkan sbg NJOP bumi/ bangunan.

Aturan Tata cara Pendaftaran dan Pedanil

1.Pelaksanaan pembentukan basis data SISMIOP,

2.Unsur SISMIOP: NOP, blok, ZNT, DBKB dan program komputer,

3.Pembentukan basis data:

A.Pendaftaran OP PBB,

B.Pendataan OP PBB dg alternatif kegiatan:

a)Penyampaian dan pengembalian SPOP,

b)Identifikasi OP,

c)Verifikasi data OP,

d)Pengukuran bidang OP.

C.Penilaian OP PBB: jenis OP, pendekatan dan cara penilaian, pelaksana

penilaian,

D.SIG

4.Pemeliharaan basis data SISMIOP dilakukan dg cara pasif dan aktif:

A.Pendaftaran,

B.Pemeliharaan basis data kolektif,

C.Penyempurnaan ZNT/NIR,

D.Pemeliharaan basis data subjek/objek pajak.

5.Pengawasan, pelaporan dan evaluasi,

6.Struktur organisasi/ tim pelaksana, jadwal kegiatan, pembiayaan, standar biaya

dan pertanggungjawaban keuangan,

7. Pelaksanaan kegiatan pendataan dg melibatkan pihak terkait atw dapat

melibatkan pihak ketiga,

Aturan Tata cara penerbitan SPPT

1.Definisi, bahan, bentuk, spesifikasi teknis dan isi SPPT, STTS dan DHKP,

2.Format formulir SPPT, STTS dan DHKP,

3.Penandatanganan dan paraf SPPT: ttd basah, cap, cetakan,

4.Penerbitan SPPT/ STTS: pencetakan massal, pencetakan dlm rangka: pebuatan salinan/ penerbitan sbg tindak lanjut dari keputusan keberatan-pengurangan-pembetulan, pendaftaran OP baru, mutasi,

5.Pelaksanaan cetak massal SPPT:

a)Penyediaan sarana dan prasarana,

b)Pencantuman nama bank TP,

c)Jadwal/ siklus pelaksanaan cetak massal,

d)Prosedur cetak: SPPT, STTS, DHKP, SK Bupati/Walikota ttg klasifikasi dan besarnya NJOP bumi dan bangunan sebagai dasar pengenaan PBB P2.

6.Petunjuk teknis simulasi ketetapan dan cetak massal,

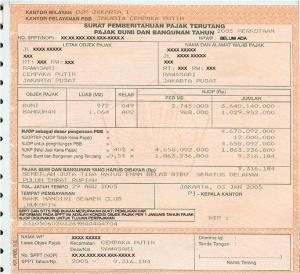

Contoh SPPT:

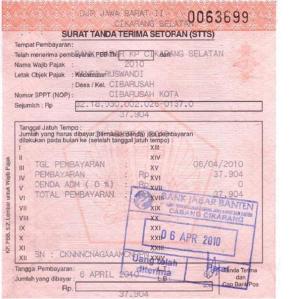

Contoh STTS:

Aturan Tata cara pembayaran, angsuran/penundaan pembayaran

1.Tempat Pembayaran (TP) PBB P2,

2.Penunjukan TP off line, on line, semi on line, elektronik dan tata caranya,

3.Tata cara pembayaran PBB melalui fasilitas perbankan elektronik,

4.Penunjukan petugas pemungut dan tata cara pemungutan PBB oleh petugas pemungut,

5.Prosedur pelimpahan pembayaran oleh TP ke kasda,

6.Sanksi kepada TP yg melanggar ketentuan,

7.Pengawasan terhadap TP,

8.Pelaporan pembayaran,

9.Tata cara pemberian angsuran/ penundaan pembayaran,

Aturan Tata cara keberatan

1.Keberatan terhadap: SPPT/ SKP,

2.Keberatan dlm hal:

a)Luas tidak sesuai,

b)NJOP tidak sesuai,

c)Perbedaan penafsiran UU,

3.Pengajuan keberatan: perseorangan/ kolektif,

4.Syarat-syarat pengajuan keberatan,

5.Jangka waktu pengajuan keberatan,

6.Jangka waktu penyelesaian keberatan,

7.Prosedur penyelesaian keberatan,

8.Keputusan keberatan: menerima seluruhnya, menerima sebagian, menambah, menolak,

9.SK keberatan dan SPPT hasil keberatan,

Aturan Tata cara banding

1.Banding,

2.Prosedur pembuatan Surat Uraian Banding (SUB),

3.Jangka waktu pembuatan SUB,

4.Prosedur menghadiri sidang banding di BPSP,

Prosedur pengawasan pelaksanaan putusan banding

Aturan Tata cara pemberian pengurangan

1.Pemberian pengurangan terhadap:

a)kondisi tertentu,

b)bencana alam,

c)sebab lalin yg luar biasa,

2.Kriteria kondisi tertentu, bencana alam dan sebab lain yg luar biasa,

3.Pemberian pengurangan terhadap: SPPT/ SKP,

4.Besarnya pengurangan: 75%, maks 75%, maks 100%,

5.Permohonan pengurangan: kolektif/ perseorangan,

6.Pengajuan pengurangan: OP/ badan,

7.Persyaratan pengajuan pengurangan,

8.Jangka waktu pengajuan pengurangan: 3 bulan,

9.Jangka waktu penyelesaian pengurangan,

10.Prosedur penyelesaian pengurangan,

11.Keputusan pengurangan: menerima sebagian, menerima seluruhnya, menolak,

12.SK pengurangan dan SPPT hasil pengurangan.

Aturan Pemberian pengurangan/ penghapusan denda administrasi

1.Pemberian pengurangan terhadap denda adm karena hal2 tertentu: kesulitan keuangan/ likuiditas,

2.Pemberian pengurangan denda adm terhadap: denda adm 25% dr pokok SKP dan denda adm 2% sebulan dr pokok SPPT,

3.Pengajuan permohonan secara perorangan/ kolektif,

4.Pengajuan oleh OP/ badan,

5.Persyaratan pengajuan pengurangan,

6.Jangka waktu pengajuan,

7.Jangka waktu penyelesaian,

8.Prosedur penyelesaian pengurangan,

9.Keputusan pengurangan: menerima sebagian, menerima seluruhnya, menolak,

SK pengurangan,

Aturan Tata cara pembatalan SPPT, SKPD, STPD

1.Pemda secara jabatan atau atas permohonan WP dapat membatalkan SPPT, SKPD atau STPD yang tidak benar,

2.Pengajuan permohonan dilakukan secara perseorangan/ kolektif,

3.Kelengkapan persyaratan permohonan,

4.Jangka waktu proses penyelesaian pembatalan,

5.Proses dan prosedur pembatalan,

6.Keputusan pembatalan SPPT/ SKPD/ STPD: menerima/ menolak,

7.SK pembatalan,

Aturan Tata cara pembetulan

1.Pemda secara jabatan/ permohonan WP dapat melakukan: pembetulan kesalahan tulis, kesalahan hitung, dan/atau kekeliruan penerapan ketentuan tertentu,

2.Pembetulan terhadap: SPPT, SKPD, STPD, SK pengurangan, SK pengurangan denda adm, SK pembetulan, SK pembatalan, SK keberatan, SK penghapusan denda adm,

3.Definisi kesalahan: atas kesalahan/ kekeliruan yg bersifat manusiawi dan tdk mengandung persengketaan antara fiskus dan WP berupa:

a)Kesalahan hitung,

b)Kesalahan tulis,

c)Kekeliruan penerapan ketentuan tertentu,

4.Permohonan pembetulan diajukan oleh WP secara perorangan/ kolektif,

5.Persyaratan yg harus dipenuhi,

6.Kelengkapan persyaratan permohonan,

7.Jangka waktu proses penyelesaian pembetulan,

8.Proses dan prosedur pembetulan,

9.Keputusan pembetulan: menerima/ menolak,

10.SK pembetulan,

Aturan Tata cara penerbitan STPD

1.STPD diterbitkan terhadap: SPPT/ SKPD yg tidak/ kurang bayar setelah lewat jatuh tempo,

2.Penerbitan STPD tidak didahului oleh surat teguran

3.Denda adm: 2% per bulan maks 24 bulan dr JT SPPT/ SKPD sampai tgl pembayaran,

4.Jangka waktu pelunasan STPD 1 bulan sejak diterimanya STPD,

5.Prosedur penerbitan STPD,

6.Bentuk formulir STPDdan daftar penjagaan utk pengawasannya.

Aturan Tata cara penghapusan piutang

1.Piutang yg dapat dihapuskan adl piutang pajak yg tercantum dlm: SPPT, SKPD, SKPDT, STPD , SK pembetulan, SK pembatalan, SK keberatan, putusan bandung yg menyebabkan pajak yg harus dibayar bertambah, atau piutang pajak menurut pemda tdk dapat ditagih lagi yg disebabkan WP meninggal dg tdk meninggalkan warisan, tdk punya ahli waris, ahli waris tdk dapat ditemukan, tdk punya harta kekayaan lagi, penagihan sudah daluarsa, karena sebab lain,

2.Syarat2 yg harus dipenuhi utk penghapusan piutang,

3.Prosedur penghapusan piutang: penelitian kantor dan penelitian lapangan,

4.Usulan penghapusan piutang,

5.Jangka waktu pengajuan Usulan penghapusan piutang,

Aturan Tata cara restitusi dan kompensasi

1.Atas kelebihan pembayaran pajak, kpd WP dpt diberikan pengembalian kelebihan tsb berupa restitusi (dikembalikan)/ kompensasi dg hutang pajak lainnya/ disumbangkan ke negara,

2.Pengajuan permohonan dan persyaratannya,

3.Permohonan dapat diterima sebagian, seluruhnya/ ditolak,

4.Proses penelitian dan penyelesaian restitusi/ kompensasi,

5.Jangka waktu pengajuan permohonan,

6.Jangka waktu penyelesaian permohonan,

7.Pengembalian kelebihan pembayaran merupakan pengurangan atas realisasi penerimaan tahun berjalan,

8.Pembebanan anggaran utk pengembalian kelebihan pembayaran,

9.Bentuk formulir dan pengawasannya

Aturan Tata cara pelayanan

1.Pelayanan Satu Tempat (PST) untuk memberikan pelayanan urusan PBB P2 secara cepat dan aktif kepada WP,

2.Jenis urusan PBB P2 yang dilayani:

1.Pendaftaran OP baru,

2.Mutasi subjek/ objek pajak,

3.Pembetulan, pembatalan atau salinan SPPT, SKPD, STPD,

4.Keberatan SPPT, SKPD, penunjukan sebagai WP,

5.Pengurangan pajak terhutang dan denda administrasi,

6.Restitusi/ kompensasi,

7.Penentuan kembali tanggal jatuh tempo pembayaran,

8.Penundaan tanggal jatuh tempo pengembalian SPOP,

9.Pemberian informasi PBB P2,

3.Persyaratan/ dokumen yg harus dipenuhi,

4.Jangka waktu penyelesaian pelayanan,

5.Prosedur/ tata cara memberikan pelayanan,

6.Formulir pelayanan,

7.Tempat/ fasilitas pelayanan.

Aturan Tata cara penagihan dg SP

1.Pemda dapat melakukan penagihan dlm hal utang pajak sbg mana tercantum dalam STP, SKPD, SK pembetulan, SK keberatan, putusan banding, putusan PK yang menyebabkan jumlah pajak yg harus dibayar bertambah dan tidak dilunasi sampai tanggal jatuh tempo,

2.Dalam hal WP tidak menyetujui sebagian atau seluruh jumlah pajak yg masih harus dibayar kepada WP disampaikan surat teguran setelah 7 hari sejak saat JT pelunasan STP, SKPD, SK pembetulan, SK keberatan, putusan banding,

3.Apabila jumlah utang pajak tidak dilunasi setelah lewat 21 hari sejak tanggal penyampaian Surat Teguran, fikus akan menerbitkan Surat Paksa dan disampaikan kepada juru sita,

4.Juru sita akan melakukan penagihan seketika dan sekaligus tanpa menunggu JT dengan kriteria tertentu,

5.Apabila setelah lewat 2 x 24 jam sejak SP diberikan kepada WP utang pajak tidak dilunasi maka fiskus akan menerbitkan Surat Perintah Melaksanakan Penyitaan,

6.Apabila setelah lewat 14 hari sejak tanggal pelaksanaan penyitaan utang pajak dan biaya penagihan tidak dilunasi maka pejabat akan melakukan pengumuman lelang,

7.Apabila setelah lewat 14 hari sejak tanggal pengumuman lelang utang pajak dan biaya penagihan tidak dilunasi maka pejabat akan melakukan penjualan barang sitaan melalui KLN

8.Tata cara pengangkatan dan pemberhentian juru sita pajak,

BAGAIMANA CARA PEMUNGUT PBB P2 NYA ?

- Penyiapan NJOP: Pendataan dan Penilaian, Data obek dan Nilai dilakukan oleh DJP,

- Penyiapan SPPT dan distribusinya: Penetapan memerlukan blanko, alat pencetak: dilakukan oleh Pemda,

- Penyiapan mekanisme Pembayaran: Penerimaan: perlu MoU kerjasama berupa Tempat pembayaran, Bank, PPAT, BPN dan Pemda,

- Proses Penagihan: Penagihan pasif & Aktif: dilakukan oleh Juru sita yang disiapkan oleh Pemda,

- Keberatan, pengurangan, pembetulan, pembatalan dll merupakan proses Pelayanan: perlu disiapkan tempat pelayanan, IT: dilakukan oleh Pemda,

BAGAIMANA MENINGKATKAN PENERIMAAN PBB P2 ?

- Meningkatkan Coverage Ratio melalui kegiatanPendataan wilayah yang belum dikenakan PBB P2 (Ekstensifikasi),

- Meningkatkan Asessment Ratio dengan jalan menyesuaikan NJOP mendekati harga pasar (tanah dan bangunan),

- Meningkatkan Collection Ratio dengan jalan meningkatkan kegiatan penagihan aktif (law enforcement), mempermudah pembayaran (on line), mengurangi kebocoran dg pengawasan,

- Melakukan penyesuaian kebijakan lain melalui Perda:

- Tarif efktif dinaiikan/dibuat progressif/dibuat gradasi lapisan,

- NJOPTKP diturunkan.

Tidak ada komentar:

Posting Komentar